В непростые экономические времена многие организации стараются сократить свои расходы или хотя бы не увеличивать их, в том числе и расходы на персонал. Однако если зарплата работников не корректировалась в течение длительного периода времени, неизбежно наступает момент, когда средняя зарплата в компании становится ниже средней зарплаты по отрасли. В этом случае возникают вопросы со стороны налоговых органов.

Когда ревизоры могут потребовать объяснительную по зарплате< pan wages< Как написать объяснительную в налоговую: пошаговая и примерная инструкция 2026

Когда налоговики могут затребовать объяснение по низкой зарплате, как правильно составить объяснение, образец объяснения

2026 Образцы пояснений по зарплате для налоговых органов 918

2026 Образец объяснения по зарплате в налоговую 918

Образец объяснения по зарплате в налоговую в 2026 году 918

Когда аудиторы могут потребовать отчет о зарплате?

Как инспектор требует объяснений?

{пробел}

или меньше минимального размера оплаты труда,

или больше минимальной зарплаты и меньше средней по отрасли.

Это быстро выясняется из контрольных показателей показателя 6-НДФЛ (письмо ФНС России от 18. 02. 2022 N БС-4-11/1981@, письмо ФНС России от 20. 12. 2026 N БС-4- 11/15922@). Такие средние зарплаты заставляют налоговые органы подозревать работодателей в занижении налогооблагаемой базы. Иными словами, в выплате папской зарплаты. Поэтому, если объяснений не поступает, ревизоры должны рассмотреть другие меры налоговой проверки. Это означает, что дела могут дойти до выборочных проверок. Чтобы избежать такой возможности, рекомендуется предоставить аудитору объяснения.

Кстати, выплата среднемесячной заработной платы ниже среднего уровня по виду экономической деятельности в регионе является одним из критериев самооценки риска налогоплательщика для включения в план выездных проверок налогоплательщика. (п. 5 Приложения N 2 к приказу ФНС России от 30 мая 2007 г. N ММ-3-06/333@).

Мистер Хайд: как ответить на требование об уплате налога за 2026 год

Вы всегда должны отвечать на налоговые претензии, иначе вас оштрафуют. То, что вы должны написать в ответном письме, зависит от причины или причин и типа претензии. Например, вы можете отправить претензию в связи с налоговой проверкой и, кроме того, с ее помощью налоговый инспектор может запросить объяснения. Как подготовить ответ и какие есть нюансы — читайте в статье.

Начнем с требований к документации. В ходе налоговых проверок компании предоставляют документы по требованию в отношении неэлектронных или электронных контрагентов. Если у компании может быть информация о другом лице, не являющемся контрагентом, налоговые органы также могут потребовать документы в отношении этого лица.

Существуют требования, позволяющие избежать налоговой проверки, то есть выйти за ее рамки. В этом случае налоговая инспекция оставляет за собой право запросить документы, относящиеся к конкретной сделке.

Другая причина истребования документов — неисполнение решения о взыскании налоговой задолженности в размере 1 млн рублей и более в течение 10 рабочих дней. В этом случае налоговые органы вправе истребовать у должника документы, касающиеся его имущества, имущественных прав и обязанностей. Если документы и информация не будут представлены, то проверке могут быть подвергнуты и другие аналогичные требования.

Документы должны быть предоставлены в установленные сроки, но сроки зависят от причины запроса. Так, в случае с камеральными налоговыми проверками срок составляет 10 рабочих дней с момента получения запроса. Из этого правила есть исключения.

Иностранные компании в отношении Google Tax имеют 30 рабочих дней для предоставления документации.

Своды по выплате доходов иностранным лицам — в течение трех месяцев (ст. 310.2, п. 3 НК РФ).

Особые сроки действуют при проверке нулевой налоговой ставки по НДС.

30 календарных дней со дня получения заявления — во всех остальных случаях (1. 2, 1. 3, 3. 9, 5, 5. 1, 6. 1, 6. 2, 15 ст. 165 НК РФ).

Для наземных условий — те же условия, что и для «Камералки».

В случае встречного контроля срок зависит от причины запроса.

если проверяется конкретная сделка в рамках налоговой проверки — 10 рабочих дней с даты получения запроса (статья 6, пункт 5 статьи 93.1 Налогового кодекса РФ).

В рамках дополнительной налоговой проверки условия аналогичны камералке. А если документы запрашивает контрагент, то они аналогичны инверсиям. Для налоговых проверок срок представления документации составляет 10 рабочих дней. Если проверяется сделка между связанными сторонами, документация должна быть представлена в течение 30 рабочих дней с даты получения запроса.

Как узнать дату получения запроса

Дата, указанная в специальном поле при получении расписки,

Дата, указанная на квитанции, если документ был направлен по телекоммуникационным каналам связи посредством ЭДО.

6-й рабочий день с даты отправки заявления по почте. Однако если заказное письмо получено раньше, срок исчисляется с даты фактического получения,

следующий рабочий день с даты отправки требования по почте в личный кабинет налогоплательщика,

Если налоговый орган требует повторный документ, уже направленный в налоговый орган, необходимо заполнить раздел 3 уведомления. Необходимо уточнить наименование налогового органа и реквизиты сопроводительного письма, направленного к документу.

Запрос на предоставление пояснений

Если вы получили требование о представлении пояснений от толстосума, вам необходимо проверить обоснованность этого требования. Возможны следующие варианты

Налоговая служба обнаружила ошибки или несоответствия в декларации,

имеются расхождения между информацией в декларации и данными, предоставленными налоговой службой

заявлены инвестиционные налоговые кредиты.

Дополнительные пояснения представляются на бумажном носителе или в электронном виде по телекоммуникационным каналам связи через операторов ЭДО (ст. 88 НК РФ).

ПРИМЕЧАНИЯ.

Пояснения к декларации по НДС должны быть представлены в электронном виде по ТКС.

Обратите внимание, что за пропуск срока подачи объяснений предусмотрен штраф в размере 5 000 рублей, а за повторное нарушение в течение одного года — штраф в размере 20 000 рублей. Поскольку количество требований, направляемых налогоплательщику налогоплательщиком, не ограничено, суммы вполне могут накапливаться (ст. 129.1 п. 1(2) НК РФ).

Если это требование не исполнено, налоговые органы выносят решение о взыскании. В 2026 году продолжают действовать правила, согласно которым срок направления требований об уплате задолженности увеличивается на шесть месяцев.

Кроме того, налоговые органы приостанавливают действие закона о банковских счетах. Банк снимает задолженность со счета в соответствии с предписаниями инспекции.

Если средств недостаточно, ФНС взыскивает долг с наследства через судебного пристава. Если срок взыскания налога истек, налог взыскивается в судебном порядке. Исполнением требования об уплате задолженности считается внесение денежных средств на единый налоговый счет и образование на нем нулевого или положительного сальдо (ст. 46, 47 и 76 Налогового кодекса РФ). .

Получайте информацию о новых материалах на ботах Telegram

Бот будет информировать вас о публикации статей и видео, соответствующих вашим интересам, и о выходе материалов ваших любимых авторов. Он также умеет включать важные темы в свои обзоры и приглашает вас принять участие в розыгрышах призов.

Декларационные потери: что грозит и как объяснить это налоговикам?

Декларационные убытки: чем они чреваты и как объяснить их налоговым органам?

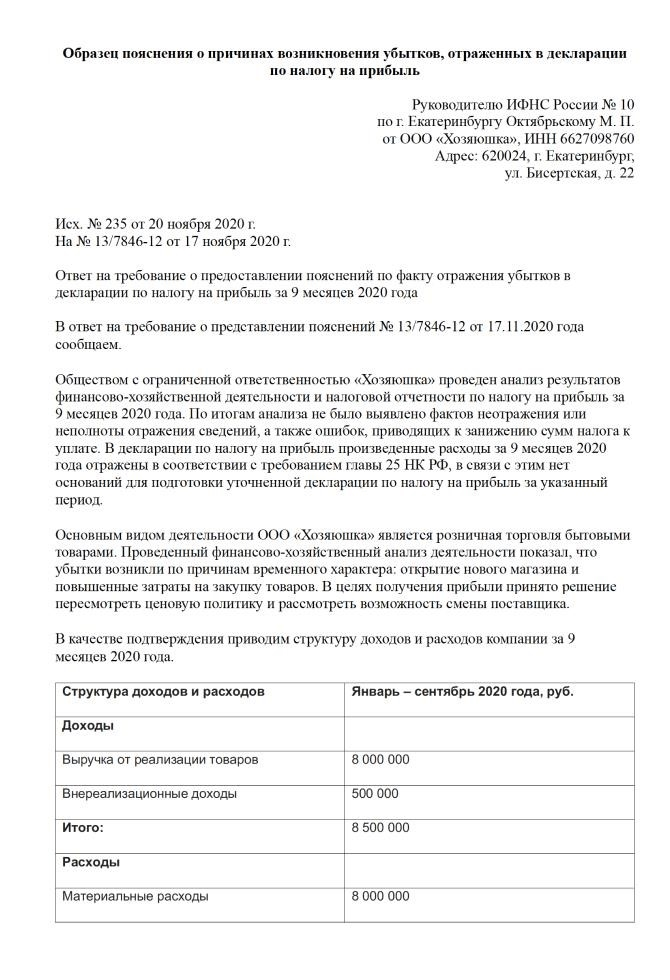

Если организация отразила в налоговой декларации убыток, инспектор вправе потребовать объяснений в ходе проверки ведомства. Это касается убытков как периода использования, так и отчетного периода. Именно поэтому многие бухгалтеры предпочитают занижать расходы и подавать неточные отчеты о прибылях и убытках. Однако если это оправдано, то убыток является нормальным. Объясните, как учитывать убытки в финансовом году.

Если организация показывает в декларации по налогу на прибыль убыток за отчетный период, налоговые органы могут направить запрос на уточнение суммы убытка в ходе камеральной проверки (пункт 3 статьи 88 Налогового кодекса РФ)).

Срок ответа исчисляется с даты получения запроса на разъяснение. Если компания подает отчет на бумажном носителе, бланк претензии отправляется по почте. Датой получения считается шестой день после даты отправки заказного письма (статья 31, пункт 4, подпункт 3 Налогового кодекса РФ).

Если организация или индивидуальный предприниматель обязаны представлять отчетность в электронном виде, требование налогового органа поступает к ним через оператора. В этом случае срок ответа на запрос исчисляется с даты отправки квитанции. Однако проверить квитанцию позже, чтобы сэкономить время, нельзя. Налоговый кодекс отводит на отправку квитанции те же шесть рабочих дней (ст. 23, п. 5.1 НК РФ). Если квитанция не будет отправлена в установленный срок, налоговые органы могут заблокировать счет налогоплательщика в течение 10 рабочих дней (статья 76, пункт 3.2 Налогового кодекса РФ).

После отправки квитанции налогоплательщик должен направить пояснения или уточнения в течение пяти рабочих дней (пункт 3 статьи 88 Налогового кодекса РФ). За несвоевременный ответ на требование налогоплательщик может быть оштрафован на 5 000 рублей, а за повторное нарушение в течение одного года — на 20 000 рублей (пункт 1 статьи 129 Налогового кодекса РФ). Ответственность граждан и должностных лиц — штрафы до 1 000 или 4 000 рублей соответственно (пункт 1 статьи 19.4 Гражданского процессуального кодекса РФ).

Наконец, игнорирование требований ИФНС может привлечь нежелательное внимание налоговых органов к организации и в конечном итоге привести к назначению выездной проверки.

Убытки возникают по окончании отчетного (налогового) периода.

Такое часто случается с вновь зарегистрированными компаниями и организациями, которые развивают новые направления и вкладывают большие средства в приобретение оборудования, имущества и материалов.

Не застрахованы от убытков и «старики». Причинами этого могут быть сезонные спады спроса, крупные разовые расходы, банкротство поставщиков, изменение условий договоров и т. д.

Если убытки вызваны коронавирусом и добровольным карантинным режимом, то подробности объяснить невозможно. Многие предприятия не могут работать, но продолжают платить зарплату, аренду и коммунальные услуги, поэтому неудивительно, что их доходы недостаточны. В пояснении описывается ситуация и приводятся ссылки на решения федеральных, региональных и местных властей. 206 Указа Президента № 25 марта 2020 года и №. 239 от 4 февраля 2020 года для внереализационных дат.

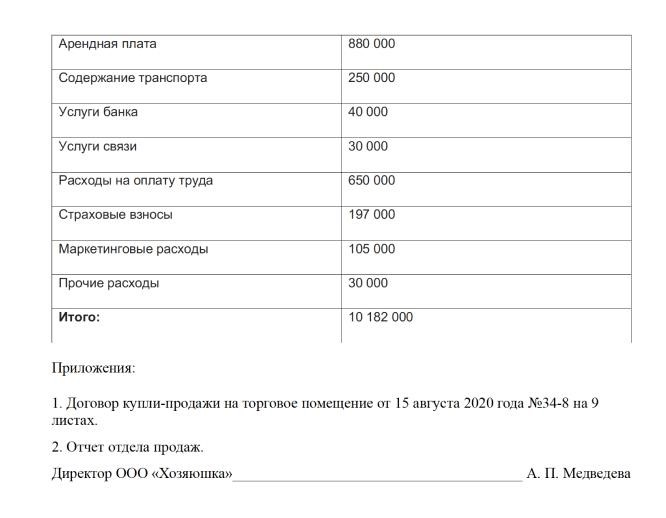

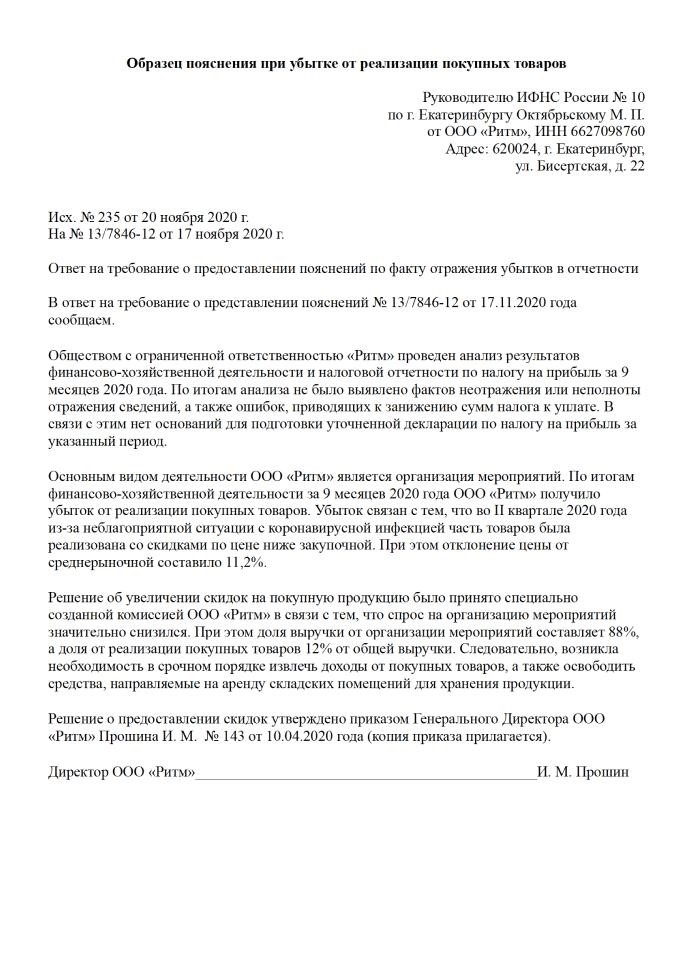

Убытки от реализации покупных товаров

Пояснения могут быть запрошены и в том случае, если убыток, указанный в декларации, возник исключительно от реализации покупных товаров. В этом случае налоговые органы могут заподозрить, что предприятие нарушило правила учета расходов на продажу товаров (ст. 268 НК РФ) или неправильно разделило расходы на прямые и косвенные (ст. 320) Налогового кодекса РФ).

Сначала проверьте, не были ли товары проданы по более низкой цене, чем они были приобретены на самом деле. Если вы обнаружили ошибку, подайте уточненную декларацию. Если все показатели верны, подготовьте пояснения.